不動産投資で黒字化を果たし、見事成功をしたとします。しかしそうなると途端に重みを増してくるのが税金です。

そこでそろそろ法人化をすることが視野に入ってきますが、法人化のメリットデメリットについて最初から具体的に理解しているケースは少ないと思います。今回はこれから法人化を考えたいオーナー様に向けて法人化に関するメリット、デメリットをお伝えしたいと思います。

目次

法人化すべき場合とは

法人化についてどんなイメージをもっていますでしょうか。個人より税金が安くなる、経費でいろいろ落とせるようになる、家族に報酬を渡せる…とにかくメリットが多そうな感じがありますがもちろん制約も多くあります。

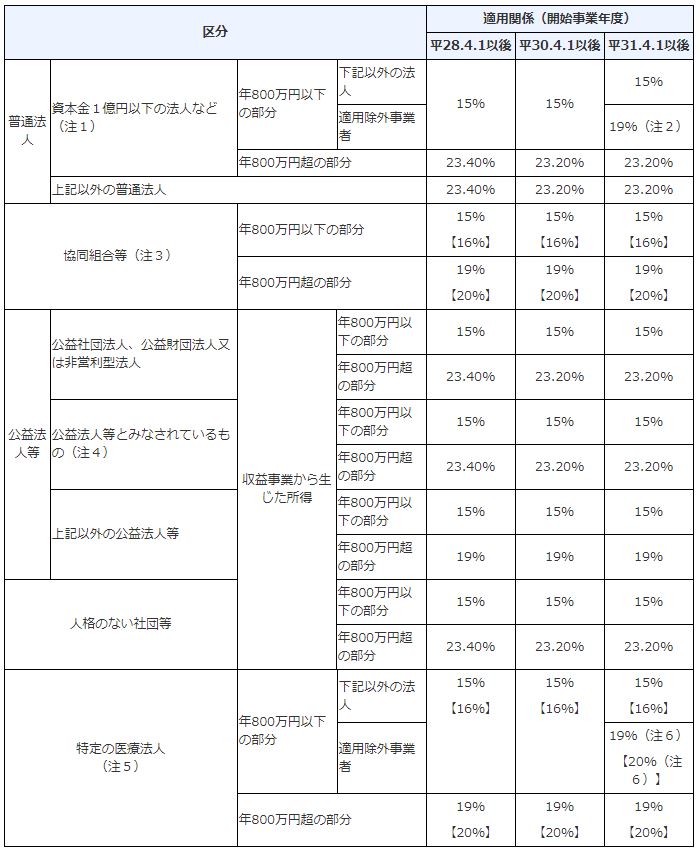

法人化すべき場合とは、課税所得(給与所得と不動産収入を合わせたもの)が900万円を超えたときです。具体的には個人に対する所得税は所得が上がるほど上がるので最高で45%+住民税10%で55%です。そして法人税は最大でも23%+法人住民税+事業税などですが個人よりも大分安くなります。以下を参考にすると、個人と法人で法人の方が安くなるタイミングが、900万円であることがわかります。

195万円以下の場合5%、控除額0円

195万円を超え、330万円以下の場合、10%、控除額97,500円

330万円を超え、695万円以下の場合、20%、控除額427,500円

695万円を超え、900万円以下の場合、23%、控除額636,000円

900万円を超え、1800万円以下の場合、33%、控除額1,536,000円

1800万円を超え、4000万円以下の場合40%、控除額2,796,000円

4000万円超の場合、45%、控除額4,796,000円

参考:国税庁 所得税の税率

法人化すべきと考えたときの具体的な計算方法

では、どうやら法人化が良さそうだとなった場合具体的に税額がどのようになるかを算出してみましょう。

個人の場合の所得税額

物件保有時の所得税額(給与所得+不動産所得から所得税、住民税を算出)

+

物件売却時の譲渡税額(売却価格-取得時の物件価格から減価償却費を引いた額×長期譲渡20%or短期譲渡40%)

※物件取得から5年以内に売却することを短期譲渡と呼びます。譲渡税も法人と個人で異なります

法人の場合の税額

個人の給与所得から所得税、住民税を算出

+

不動産所得にかかる法人税額

+

物件売却時の譲渡税額(売却価格-取得時の物件価格から減価償却費を引いた額×23%)

個人と法人を比べて税金額が少ないほうを選択すると良いでしょう。

法人化のメリット、デメリット

メリット

役員報酬

役員報酬として家族に支払うことができます。そのメリットは課税所得を分散させることでそれぞれの税率を低くできることです。

退職金

役員の為の退職金を積み立てることができ、経費扱いとなるので課税所得圧縮に効果があります。

相続税対策

相続人を役員として役員報酬を支払うことで贈与税を払わずに実質的に相続をさせることができます(財産を移転)。

相続税は所得税と同じように額が大きくなるほど税額も増えるので法人化して生前から効率的に財産を移動させることができます。

減価償却費の調整と青色申告

個人の場合減価償却は計算式でその額が毎年計上されますが法人の場合減価償却費用を調整して状況によって黒字、赤字を調整することができるようになります。青色申告をしていると赤字を10年間繰り越すことができるため、利益が多く出た年に初年度の赤字で相殺し、課税額を減らすテクニックがつかえます。

※税務署から不動産を事業として行っていると認められる基準、5棟10室を満たしていない場合、繰り越しはできません。

デメリット

1.設立費用や決算処理に費用がかかる

設立には登録免許税や手数料、行政書士報酬、決算処理には税理士報酬がかかります(30~40万円ほど)。

2.個人事業主のような青色申告の特別控除がない

事業的規模(5棟10室)の場合は最大65万円の控除がありますが、法人の場合、控除はありません。

3.赤字でも法人住民税を払わなくてはならない

法人の場合は赤字であっても法人住民税均等割課税(最低7万円)があります。

まとめ

法人化をするかどうかの見極めは、課税額で見ることが必要です。課税所得が900万円を超えたときは検討の余地があるといえるでしょう。

株式会社リッチロードでは全くの初心者からご経験者まで幅広く不動産選び、ローンの相談、購入後の管理、リフォームまで投資不動産に関するあらゆる事を一貫してサポートさせて頂きます。